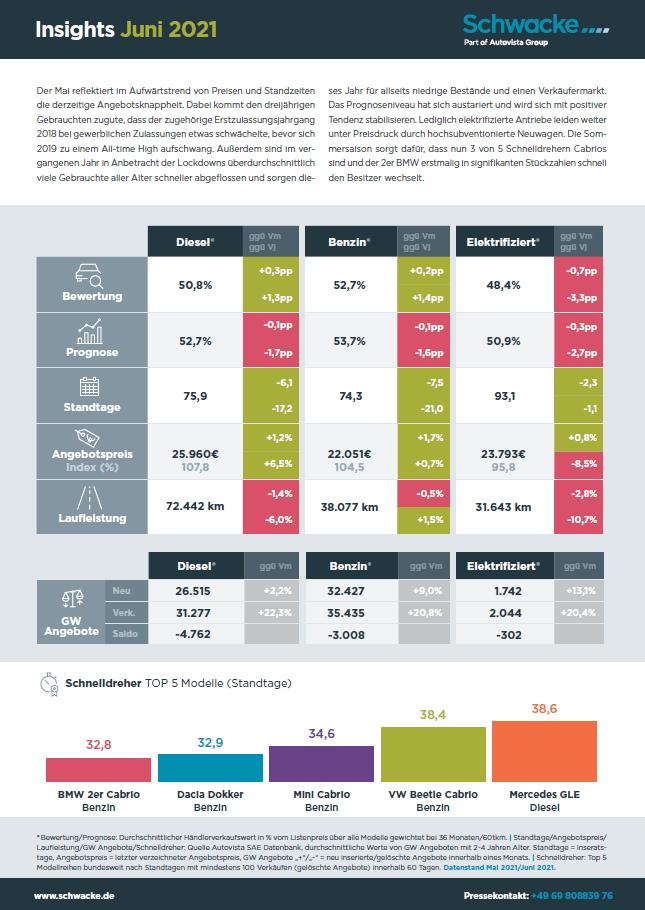

Der Mai reflektiert im Aufwärtstrend von Preisen und Standzeiten die derzeitige Angebotsknappheit. Dabei kommt den dreijährigen Gebrauchten zugute, dass der zugehörige Erstzulassungsjahrgang 2018 bei gewerblichen Zulassungen etwas schwächelte, bevor sich 2019 zu einem All-time High aufschwang. Außerdem sind im vergangenen Jahr in Anbetracht der Lockdowns überdurchschnittlich viele Gebrauchte aller Alter schneller abgeflossen und sorgen dieses Jahr für allseits niedrige Bestände und einen Verkäufermarkt. Das Prognoseniveau hat sich austariert und wird sich mit positiver Tendenz stabilisieren. Lediglich elektrifizierte Antriebe leiden weiter unter Preisdruck durch hochsubventionierte Neuwagen. Die Sommersaison sorgt dafür, dass nun 3 von 5 Schnelldrehern Cabrios sind und der 2er BMW erstmalig in signifikanten Stückzahlen schnell den Besitzer wechselt.

Fuel Type: Flüssiggas (LPG)

Schwacke Insights Mai 2021 – monatliche Kennzahlen im Überblick

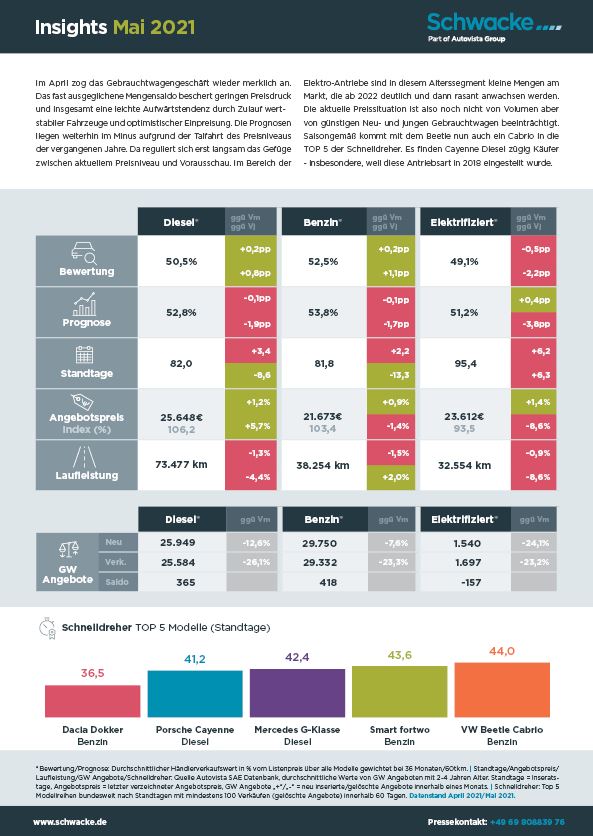

Im April zog das Gebrauchtwagengeschäft wieder merklich an. Das fast ausgeglichene Mengensaldo beschert geringen Preisdruck und insgesamt eine leichte Aufwärtstendenz durch Zulauf wertstabiler

Fahrzeuge und optimistischer Einpreisung. Die Prognosen liegen weiterhin im Minus aufgrund der Talfahrt des Preisniveaus der vergangenen Jahre. Da reguliert sich erst langsam das Gefüge zwischen aktuellem Preisniveau und Vorausschau. Im Bereich der Elektro-Antriebe sind in diesem Alterssegment kleine Mengen am Markt, die ab 2022 deutlich und dann rasant anwachsen werden. Die aktuelle Preissituation ist also noch nicht von Volumen aber von günstigen Neu- und jungen Gebrauchtwagen beeinträchtigt. Saisongemäß kommt mit dem Beetle nun auch ein Cabrio in die TOP 5 der Schnelldreher. Es finden Cayenne Diesel zügig Käufer – insbesondere, weil diese Antriebsart in 2018 eingestellt wurde.

Schwacke Insights April 2021 – monatliche Kennzahlen im Überblick

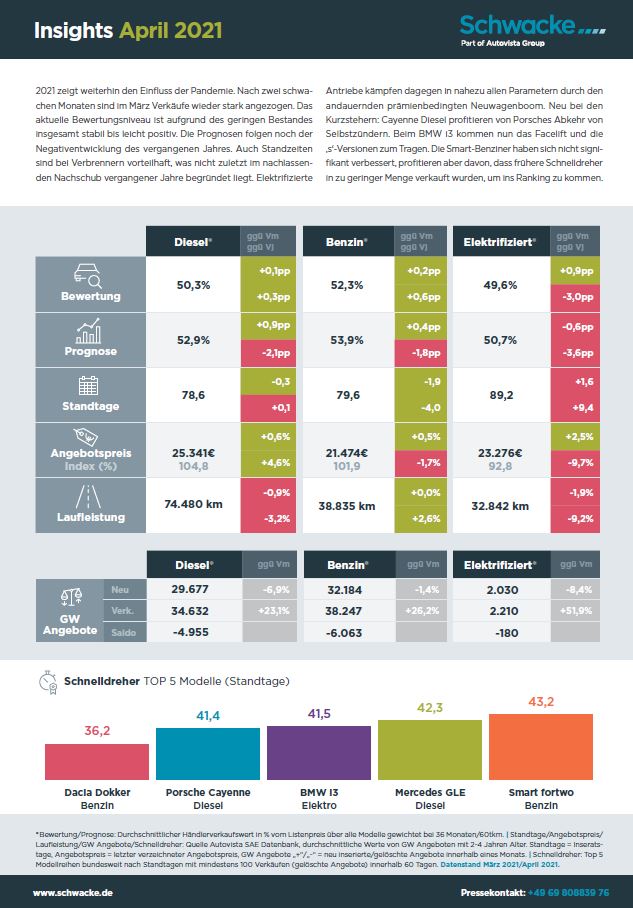

2021 zeigt weiterhin den Einfluss der Pandemie. Nach zwei schwachen Monaten sind im März Verkäufe wieder stark angezogen. Das aktuelle Bewertungsniveau ist aufgrund des geringen Bestandes insgesamt stabil bis leicht positiv. Die Prognosen folgen noch der Negativentwicklung des vergangenen Jahres. Auch Standzeiten sind bei Verbrennern vorteilhaft, was nicht zuletzt im nachlassenden Nachschub vergangener Jahre begründet liegt. Elektrifizierte Antriebe kämpfen dagegen in nahezu allen Parametern durch den andauernden prämienbedingten Neuwagenboom. Neu bei den Kurzstehern: Cayenne Diesel profitieren von Porsches Abkehr von Selbstzündern. Beim BMW i3 kommt nun das Facelift und die ‚s‘-Versionen zum Tragen. Die Smart-Benziner haben sich nicht signifikant verbessert, profitieren aber davon, dass frühere Schnelldreher in zu geringer Menge verkauft wurden, um ins Ranking zu kommen.

Schwacke Insights März 2021 – monatliche Kennzahlen im Überblick

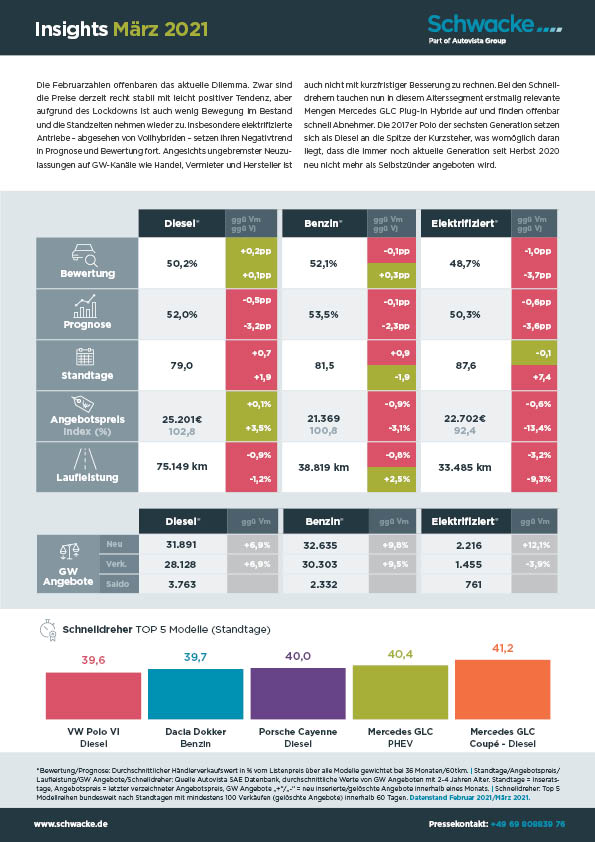

Die Februarzahlen offenbaren das aktuelle Dilemma. Zwar sind die Preise derzeit recht stabil mit leicht positiver Tendenz, aber aufgrund des Lockdowns ist auch wenig Bewegung im Bestand und die Standzeiten nehmen wieder zu. Insbesondere elektrifizierte Antriebe – abgesehen von Vollhybriden – setzen ihren Negativtrend in Prognose und Bewertung fort. Angesichts ungebremster Neuzulassungen auf GW-Kanäle wie Handel, Vermieter und Hersteller ist auch nicht mit kurzfristiger Besserung zu rechnen. Bei den Schnelldrehern tauchen nun in diesem Alterssegment erstmalig relevante Mengen Mercedes GLC Plug-In Hybride auf und finden offenbar schnell Abnehmer. Die 2017er Polo der sechsten Generation setzen sich als Diesel an die Spitze der Kurzsteher, was womöglich daran liegt, dass die immer noch aktuelle Generation seit Herbst 2020 neu nicht mehr als Selbstzünder angeboten wird.

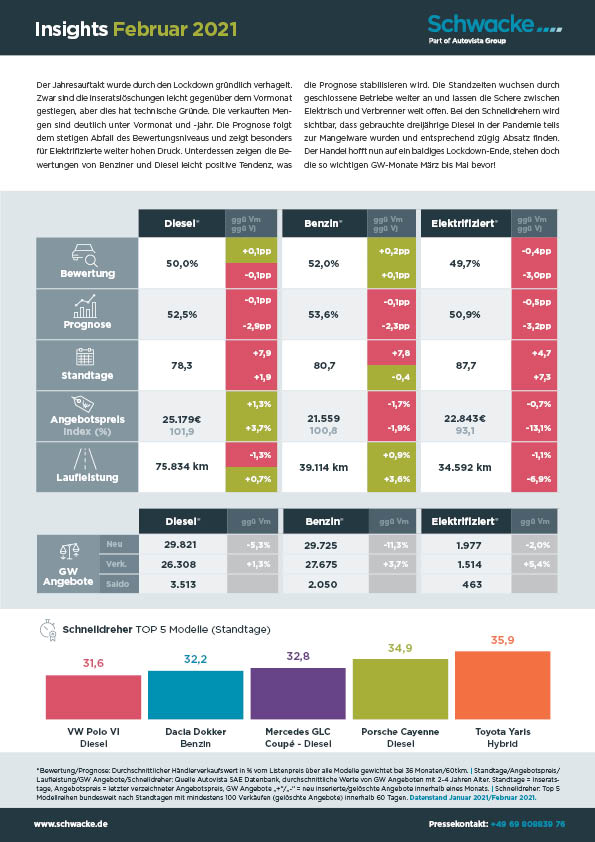

Schwacke Insights Februar 2021 – monatliche Kennzahlen im Überblick

Der Jahresauftakt wurde durch den Lockdown gründlich verhagelt. Zwar sind die Inseratslöschungen leicht gegenüber dem Vormonat gestiegen, aber dies hat technische Gründe. Die verkauften Mengen sind deutlich unter Vormonat und -jahr. Die Prognose folgt dem stetigen Abfall des Bewertungsniveaus und zeigt besonders für Elektrifizierte weiter hohen Druck. Unterdessen zeigen die Bewertungen von Benziner und Diesel leicht positive Tendenz, was die Prognose stabilisieren wird. Die Standzeiten wuchsen durch geschlossene Betriebe weiter an und lassen die Schere zwischen Elektrisch und Verbrenner weit offen. Bei den Schnelldrehern wird sichtbar, dass gebrauchte dreijährige Diesel in der Pandemie teils zur Mangelware wurden und entsprechend zügig Absatz finden. Der Handel hofft nun auf ein baldiges Lockdown-Ende, stehen doch die so wichtigen GW-Monate März bis Mai bevor!

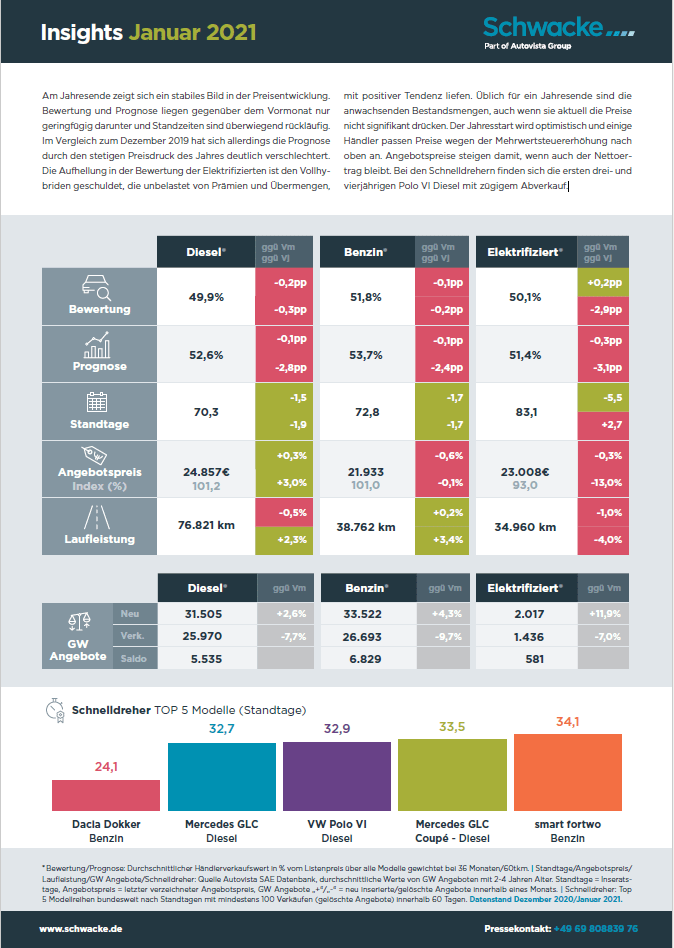

Schwacke Insights Januar 2021 – monatliche Kennzahlen im Überblick

Am Jahresende zeigt sich ein stabiles Bild in der Preisentwicklung. Bewertung und Prognose liegen gegenüber dem Vormonat nur geringfügig darunter und Standzeiten sind überwiegend rückläufig. Im Vergleich zum Dezember 2019 hat sich allerdings die Prognose durch den stetigen Preisdruck des Jahres deutlich verschlechtert. Die Aufhellung in der Bewertung der Elektrifizierten ist den Vollhybriden geschuldet, die unbelastet von Prämien und Übermengen, mit positiver Tendenz liefen. Üblich für ein Jahresende sind die anwachsenden Bestandsmengen, auch wenn sie aktuell die Preise nicht signifikant drücken. Der Jahresstart wird optimistisch und einige Händler passen Preise wegen der Mehrwertsteuererhöhung nach oben an. Angebotspreise steigen damit, wenn auch der Nettoertrag bleibt. Bei den Schnelldrehern finden sich die ersten drei- und vierjährigen Polo VI Diesel mit zügigem Abverkauf.

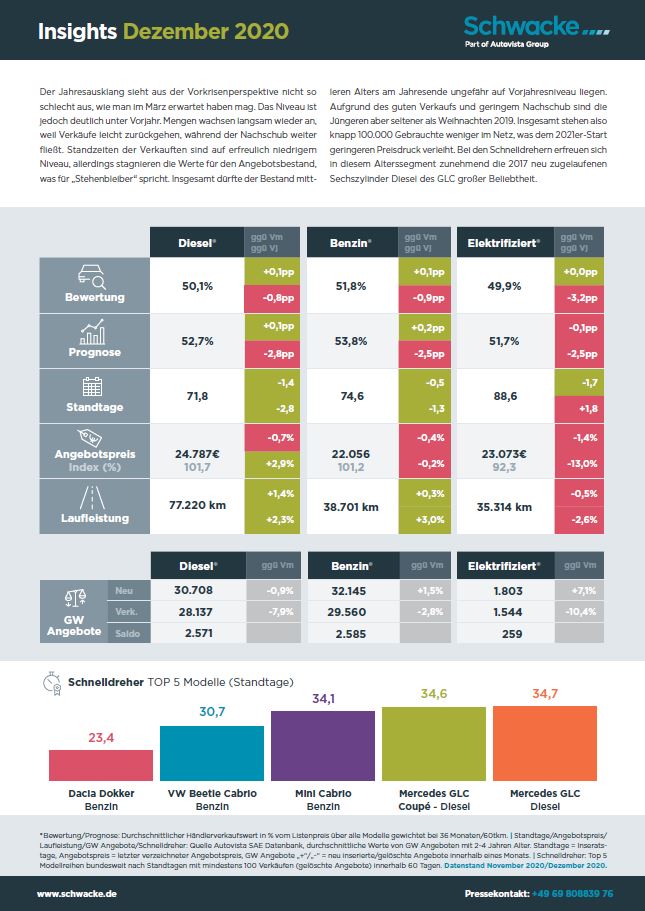

Schwacke Insights Dezember 2020 – monatliche Kennzahlen im Überblick

Der Jahresausklang sieht aus der Vorkrisenperspektive nicht so schlecht aus, wie man im März erwartet haben mag. Das Niveau ist jedoch deutlich unter Vorjahr. Mengen wachsen langsam wieder an, weil Verkäufe leicht zurückgehen, während der Nachschub weiter fließt. Standzeiten der Verkauften sind auf erfreulich niedrigem Niveau, allerdings stagnieren die Werte für den Angebotsbestand, was für „Stehenbleiber“ spricht. Insgesamt dürfte der Bestand mittleren Alters am Jahresende ungefähr auf Vorjahresniveau liegen. Aufgrund des guten Verkaufs und geringem Nachschub sind die Jüngeren aber seltener als Weihnachten 2019. Insgesamt stehen also knapp 100.000 Gebrauchte weniger im Netz, was dem 2021er-Start geringeren Preisdruck verleiht. Bei den Schnelldrehern erfreuen sich in diesem Alterssegment zunehmend die 2017 neu zugelaufenen Sechszylinder Diesel des GLC großer Beliebtheit.

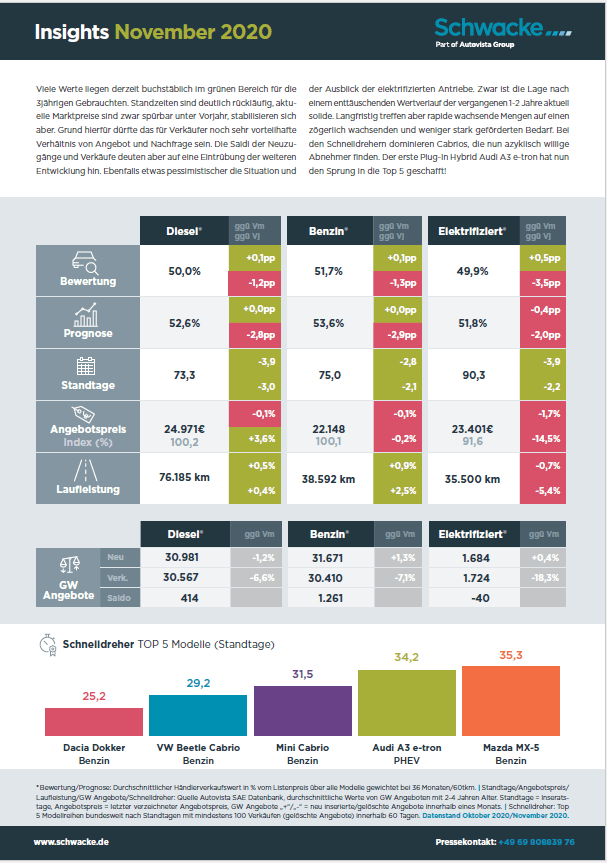

Schwacke Insights November 2020 – monatliche Kennzahlen im Überblick

Viele Werte liegen derzeit buchstäblich im grünen Bereich für die 3jährigen Gebrauchten. Standzeiten sind deutlich rückläufig, aktuelle Marktpreise sind zwar spürbar unter Vorjahr, stabilisieren sich aber. Grund hierfür dürfte das für Verkäufer noch sehr vorteilhafte Verhältnis von Angebot und Nachfrage sein. Die Saldi der Neuzugänge und Verkäufe deuten aber auf eine Eintrübung der weiteren Entwicklung hin. Ebenfalls etwas pessimistischer die Situation und der Ausblick der elektrifizierten Antriebe. Zwar ist die Lage nach einem enttäuschenden Wertverlauf der vergangenen 1-2 Jahre aktuell solide. Langfristig treffen aber rapide wachsende Mengen auf einen zögerlich wachsenden und weniger stark geförderten Bedarf. Bei den Schnelldrehern dominieren Cabrios, die nun azyklisch willige Abnehmer finden. Der erste Plug-In Hybrid Audi A3 e-tron hat nun den Sprung in die Top 5 geschafft!

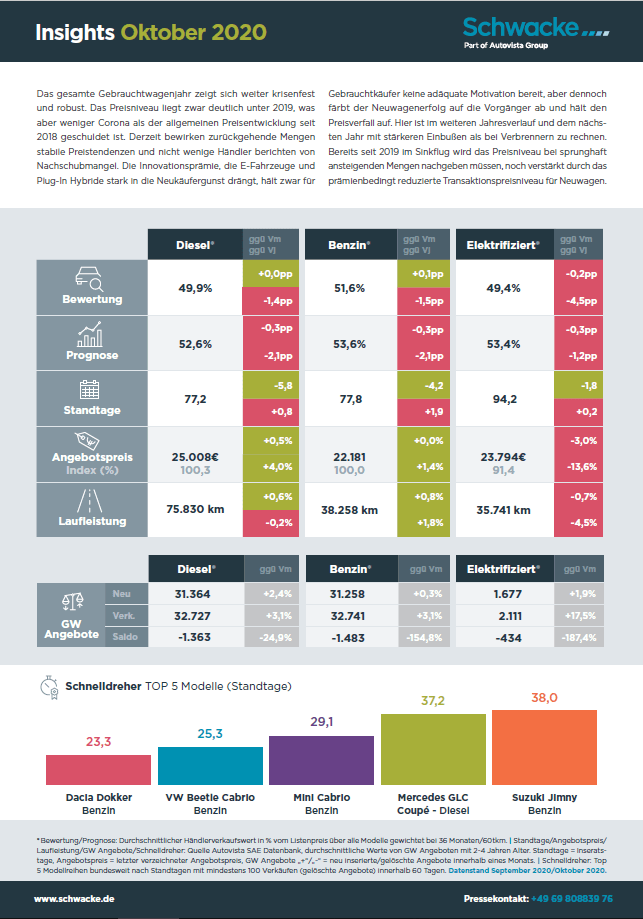

Schwacke Insights Oktober 2020 – monatliche Kennzahlen im Überblick

Das gesamte Gebrauchtwagenjahr zeigt sich weiter krisenfest und robust. Das Preisniveau liegt zwar deutlich unter 2019, was aber weniger Corona als der allgemeinen Preisentwicklung seit 2018 geschuldet ist. Derzeit bewirken zurückgehende Mengen stabile Preistendenzen und nicht wenige Händler berichten von Nachschubmangel. Die Innovationsprämie, die E-Fahrzeuge und Plug-In Hybride stark in die Neukäufergunst drängt, hält zwar für Gebrauchtkäufer keine adäquate Motivation bereit, aber dennoch färbt der Neuwagenerfolg auf die Vorgänger ab und hält den Preisverfall auf. Hier ist im weiteren Jahresverlauf und dem nächsten Jahr mit stärkeren Einbußen als bei Verbrennern zu rechnen. Bereits seit 2019 im Sinkflug wird das Preisniveau bei sprunghaft ansteigenden Mengen nachgeben müssen, noch verstärkt durch das prämienbedingt reduzierte Transaktionspreisniveau für Neuwagen.

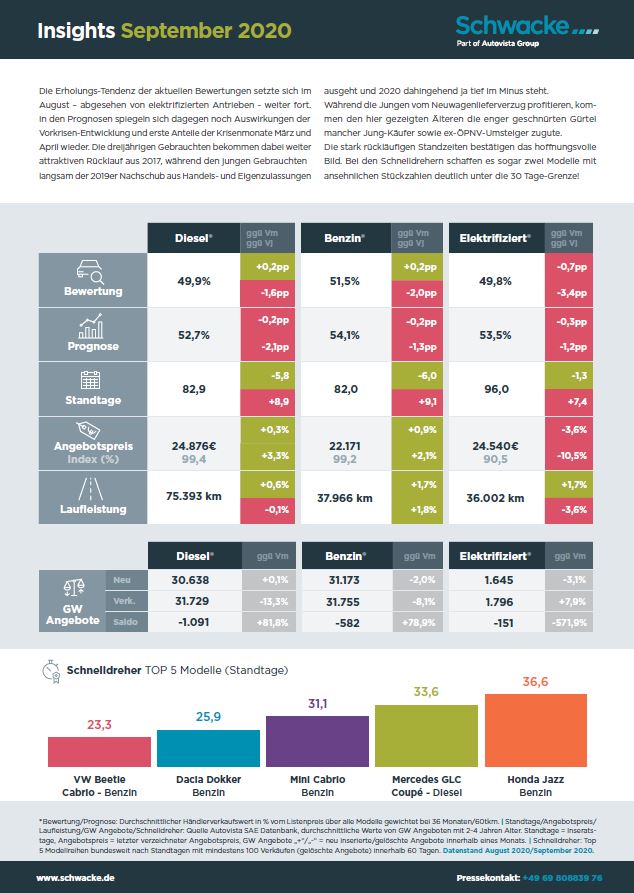

Schwacke Insights September 2020 – monatliche Kennzahlen im Überblick

Die Erholungs-Tendenz der aktuellen Bewertungen setzte sich im August – abgesehen von elektrifizierten Antrieben – weiter fort. In den Prognosen spiegeln sich dagegen noch Auswirkungen der

Vorkrisen-Entwicklung und erste Anteile der Krisenmonate März und April wieder. Die dreijährigen Gebrauchten bekommen dabei weiter attraktiven Rücklauf aus 2017, während den jungen Gebrauchten langsam der 2019er Nachschub aus Handels- und Eigenzulassungen ausgeht und 2020 dahingehend ja tief im Minus steht.

Während die Jungen vom Neuwagenlieferverzug profitieren, kommen den hier gezeigten Älteren die enger geschnürten Gürtel mancher Jung-Käufer sowie ex-ÖPNV-Umsteiger zugute.

Die stark rückläufigen Standzeiten bestätigen das hoffnungsvolle Bild. Bei den Schnelldrehern schaffen es sogar zwei Modelle mit ansehnlichen Stückzahlen deutlich unter die 30 Tage-Grenze!

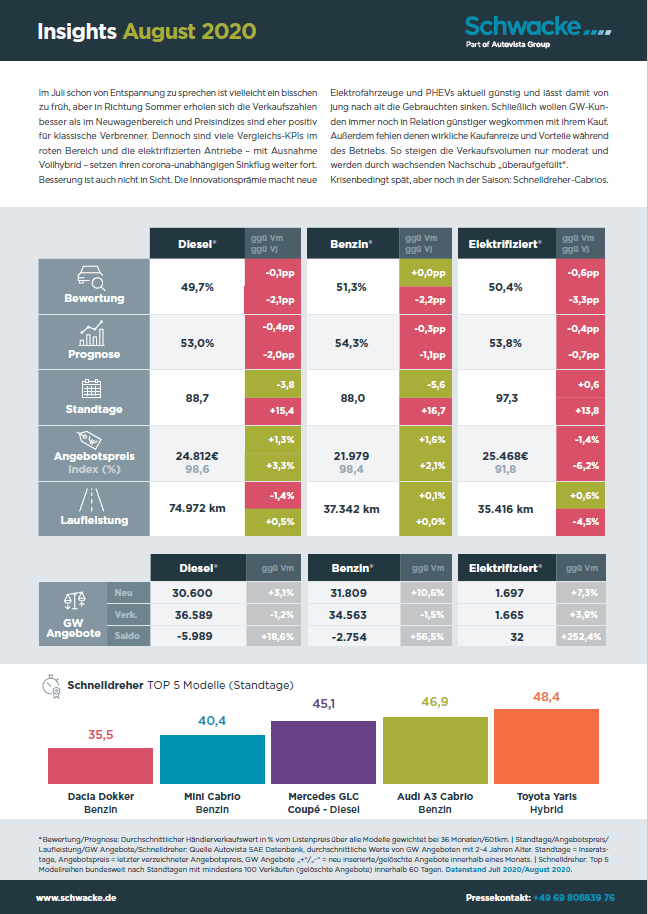

Schwacke Insights August 2020 – monatliche Kennzahlen im Überblick

Im Juli schon von Entspannung zu sprechen ist vielleicht ein bisschen zu früh, aber in Richtung Sommer erholen sich die Verkaufszahlen besser als im Neuwagenbereich und Preisindizes sind eher positiv für klassische Verbrenner. Dennoch sind viele Vergleichs-KPIs im roten Bereich und die elektrifizierten Antriebe – mit Ausnahme Vollhybrid – setzen ihren corona-unabhängigen Sinkflug weiter fort.

Besserung ist auch nicht in Sicht. Die Innovationsprämie macht neue Elektrofahrzeuge und PHEVs aktuell günstig und lässt damit von jung nach alt die Gebrauchten sinken. Schließlich wollen GW-Kunden immer noch in Relation günstiger wegkommen mit ihrem Kauf. Außerdem fehlen denen wirkliche Kaufanreize und Vorteile während des Betriebs. So steigen die Verkaufsvolumen nur moderat und werden durch wachsenden Nachschub „überaufgefüllt“. Krisenbedingt spät, aber noch in der Saison: Schnelldreher-Cabrios.

German new-car registrations fell 5.4% in July and Spain

German new-car registrations dropped by 5.4% in July, compared with the same month in 2019. A total of 314,938 new cars were registered, according to the latest figures from the automotive authority Kraftfahrt-Bundesamt (KBA).

This is the greatest performance of the German market since the coronavirus (COVID-19) pandemic put sales on lockdown. The government announced a COVID-19 economic recovery package at the start of June. It looks to boost the sales of low- and zero-emission cars while investing in green transport infrastructure. Conversely, petrol- and diesel-powered vehicles did not feature in the package. Incentives were extended since 1 July, supporting registrations.

The country endured declines of 32.2% in June, 49.5% in May and 61.1% in April. However, Germany now lags behind France, Spain and the UK, which saw 3.9%, 1.1%, and 11.3% year-on-year rises respectively in July. Overall, the number of private registrations in Germany rose last month by 7.1% to a share of 41%.

How brands fared

There was a mixed performance among German brands. Double-digit growth was recorded for the likes of Mini at 35.7%, followed by BMW with 17.4%, and Mercedes at 10.7%. Porsche saw single-digit growth of 2.4%. For other brands, however, there were significant decreases in new-car registrations compared with the same month last year. Smart was down 51.6%, Opel dropped by 45.2%, Ford by 22.5%, Audi by 20.8% and VW by 3.3%. At 19%, the VW brand accounted for the largest brand share of new registrations.

Among the imported brands, increases were recorded among Subaru, up 63.9%, Jeep, up 42.2%, and Mitsubishi, up 33.4%. In contrast, declines were recorded for Tesla at 66.6%, Land Rover 39.9%, Jaguar 38.9%, Alfa Romeo 33.6% and Dacia 32.1%. With a new-car registration share of 7% (up 8.3%), Skoda was once again the largest import brand in the monthly balance.

How types fared

Year-on-year registration increases were recorded for motorhomes (94.7%), small cars (9.5%), SUVs (3.1%) and the luxury class (2.7%). The remaining segments recorded declines. Compact MPVs dropped by 49.5%, full-size MPVs were down 39.8%. The segment with the highest share was SUVs with 21.8%, closely followed by the compact class with 21.1%.

Registrations of petrol-powered vehicles fell by 20.3%, with a share of 49% at 154,352 new vehicles. Some 89,543 cars were equipped with diesel-powered engines. After a decline of 18.6%, their market share was 28.4%.

Compared with July 2019, alternative drivetrains showed growth, in some cases in the three-digit range. The number of electric vehicles (EVs) grew by 181.7% to 16,798 new vehicles, bringing their new-car registration share to 5.3%. A total of 52,488 hybrids generated growth of 143.5%, equalling a share of 16.7%. This included 19,119 plug-in hybrids (PHEV), up 484.7% with a share of 6.1%. With 933 new cars and a registration increase of 13.8%, natural gas-powered vehicles achieved a share of 0.3%. By contrast, 784 liquid gas-powered passenger cars recorded a decline of 4.2% with a share of 0.2%. Average CO2 emissions fell by 8.7% to 144.5 g/km.

Business expectations rise

These latest figures support a rise in business expectations by German automotive companies, as revealed by the Ifo Institute’s latest survey. Outlooks improved considerably for the second consecutive month in July, with carmakers also expecting exports to grow. Demand expectations also strengthened somewhat compared to the previous month, alongside production outlook.

However, the institute’s business situation indicator remained negative in July. ‘Headcount developments remain worrying,’ said Klaus Wohlrabe, head of surveys at Ifo. Outlook on personnel planning rose weakly but remained worse than during the 2009 financial crisis.

Incentives generate growth in July new-car registrations in France and Spain

The automotive trade associations in France and Spain report that new-car registrations grew by 3.9% and 1.1% year-on-year respectively in July. Both markets are being stimulated by government-backed incentives, although the scrappage scheme for older cars has already been exhausted in France. Autovista Group senior data journalist Neil King discusses the latest developments.

As Europe continues its emergence from coronavirus (COVID-19) lockdowns, Autovista Group expected that new-car registration figures would continue to improve in July. Thanks to incentive schemes offered by their respective governments to help the automotive market in the wake of the disruption, both France and Spain even recorded positive growth compared to the same month last year.

New-car registrations were 3.9% higher in France in July 2020 than in July 2019, according to the latest data released by the CCFA, the French automotive industry association. This is an improvement on the 1.2% year-on-year growth in new-car registrations in the country in June and the tally of 178,982 registrations is even more impressive as there was one less working day in July 2020 than in July 2019 (22 versus 23). Based on a comparable number of working days, the CCFA reports that the market expanded by 8.6% in the month.

Whereas the incentives introduced on 1 June for new battery-electric vehicles (BEVs) and plug-in hybrids (PHEVs) remain, the additional bonus for trading in older cars for cleaner new and used cars was exhausted before the end of July. The scrappage scheme reached its 200,000-vehicle cap after just two months, but the Ministry of Ecological Transition announced it would be replacing the recovery scheme with a conversion bonus. Applicable from 3 August, it will closely resemble one that had been in place several years before coronavirus (COVID-19) struck Europe.

In Spain, 117,929 new cars were registered in July, 1.1% more than in July 2019, according to ANFAC, the Spanish vehicle manufacturers’ association. ‘This boost to sales is having very positive consequences for the recovery of employment throughout the value chain. Dealers already have 90% of their workforce working, around 150,000 employees, and in factories, recovery rates exceed 85%. The Spanish market is especially important for Spanish factories because one in four vehicles manufactured in the country is sold within our borders,’ ANFAC commented.

New-car registrations, France and Spain, year-on-year percentage change, July and year-to-date 2020

Source: CCFA, ANFAC

Late reopening, MOVES II and RENOVE schemes boost Spain

There was a phased approach to relaxing the lockdown measures in Spain, which largely explains why the new-car market was still weak, even in June. However, dealers can now fully reopen, and the introduction of the MOVES II incentive scheme for new BEVs and PHEVs and the RENOVE scrappage scheme have further stimulated the Spanish market since their introduction in early July.

Under the MOVES II scheme, buyers of new BEVs and PHEVs costing less than €45,000 are entitled to a total subsidy of €5,000 (€4,000 from the government and €1,000 from the manufacturer). Buyers can also receive an additional bonus of €500 if they trade in a car to be scrapped that is over seven years of age.

Cars with other fuel types are not eligible for the MOVES II new-car incentive but can still benefit from the RENOVE scrappage scheme. When scrapping a car over ten years of age, buyers of hybrids, mild-hybrids and CNG or LPG cars costing less than €35,000 receive a bonus up to €2,000 – half provided by the government and half by the manufacturer. For cars with internal combustion engines (ICE) costing less than €35,000 and with CO2 emissions lower than 120g per kilometre, the maximum bonus is €1,600.

Both the MOVES II and RENOVE schemes have been applied retroactively to 1 January 2020, and so both new and young used cars are eligible for the subsidies in order to avoid potential stock problems.

‘The positive registrations of passenger cars in the month of July reflect the significant boost given to the market by the RENOVE 2020 plan, a boost that allows economic activity and employment to be recovered and advances the decarbonisation of the parc by compulsory scrapping,’ commented Noemi Navas, director of communications for ANFAC.

Maintaining mobilisation

The end of the scrappage scheme in France, in conjunction with dissipating pent-up demand, means new-car registrations are unlikely to maintain their positive growth in the coming months. Spain invariably faces the same challenges.

Raúl Morales, communications director of Faconauto, said: ‘From now on, the challenge is to maintain this mobilisation of the market to strengthen the recovery. And the good news is that the RENOVE has room to be more decisive since approximately 20% of registrations have utilised it since it has been operational.’

‘Although with these figures we are seeing a V-shaped recovery, we must be very cautious, and the key will be in September, which is when the impact of the coronavirus crisis will be seen in business. The key to recovery, in a black year also for tourism, will be to get the pact to approve the budgets and to articulate as soon as possible the arrival of the aid approved by Europe,’ cautioned Tania Puche, director of communications of the Spanish trade association Ganvam.

As it stands, Ana Azofra, valuations and insights manager at Autovista Group in Spain, said that the forecast for Spain is still for a 40-45% decline for new cars in 2020 and 20-25% for used cars. How the new plans develop and European funds are allocated will largely dictate the outlook going forward.

Schließen

Schließen