Jetzt, da die erste Hälfte des Jahres abgeschlossen und die Sommerpause nahezu vorüber ist, lohnt sich ein Blick auf die bisherige Entwicklung am Gebrauchtwagenmarkt. Nachdem die Diesel- und WLTP-Krisenjahre 2017/2018 hinter uns lagen, erwarteten wir für das Jahr 2019 dahingehend eher etwas ruhigere Fahrwasser. Und so ist es – zumindest soweit man das bisher beurteilen kann – tatsächlich auch gekommen.

Diesel – Kein Jammern, aber auf niedrigem Niveau

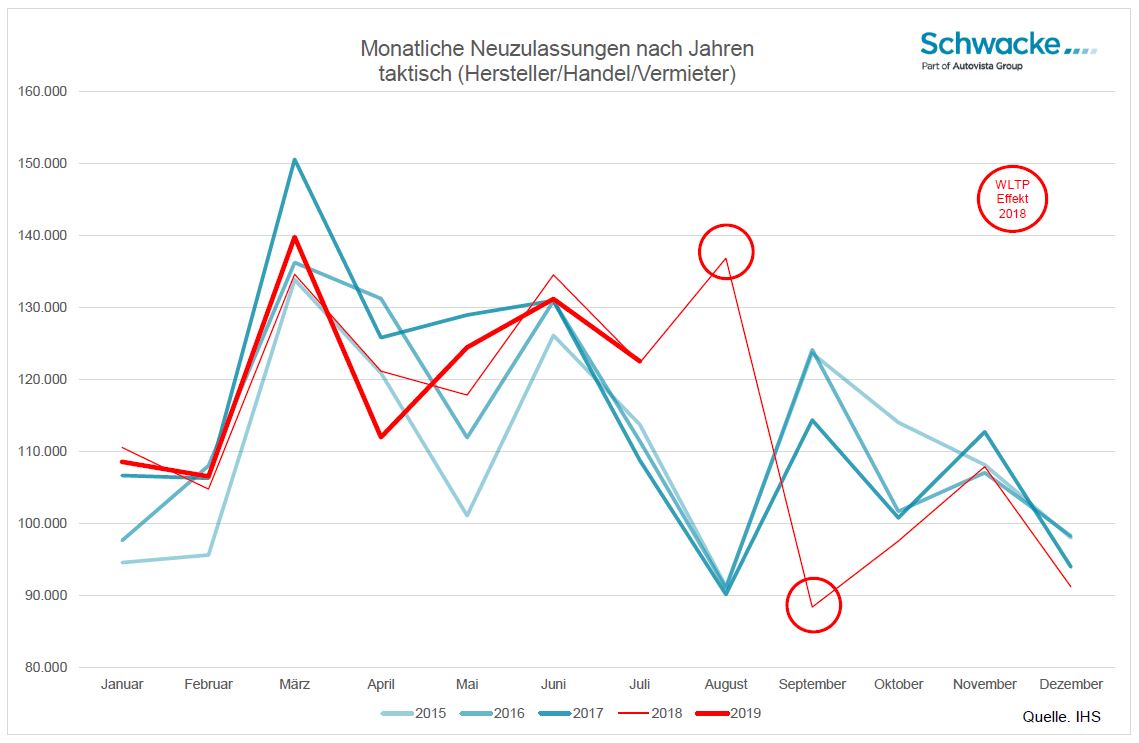

Die klassischerweise betrachteten dreijährigen Gebrauchten weisen bei den Dieseln deutliche Entspannung auf und haben ihre immer noch leicht negative Tendenz signifikant verlangsamt. Wie vermutet nicht zuletzt durch den nachlassenden Nachschub an Flottenrückläufern aus 2016. Aber auch der geringer werdende Überhang an taktischen* Dieselzulassungen hat durch die reduzierte Menge an günstigen sehr jungen Gebrauchten den Preisdruck auf die Älteren merklich gemindert. 2017 und 2018 brauchte es statistisch gesehen lediglich einen Monat länger, bis alle taktischen Dieselzulassungen des Vorjahres den Besitzer gewechselt hatten. Das konnte nur mit entsprechenden Hersteller- und Händlerzugeständnissen ans Preisniveau erreicht werden. Dieses Jahr dagegen nähert sich die aktuelle Umschreibungsquote des 2018er Erstzulassungsjahrgangs bereits wieder Vorkrisenniveau an und kann entsprechend bessere Preise erzielen. Vor allem weil in 2018 nur noch drei Viertel des bereits reduzierten Vorjahresvolumens an taktischen* Dieselzulassungen überhaupt erzeugt wurden und damit den niedrigsten Stand seit 2009 erreichten. Gut also auch für diejenigen gebrauchten Diesel, die zwei, drei oder vier Jahre alt sind und deren Preisniveau in den ersten Monaten dieses Jahres – bei rückläufigen Standzeiten – in Summe sogar wieder nach oben weist.

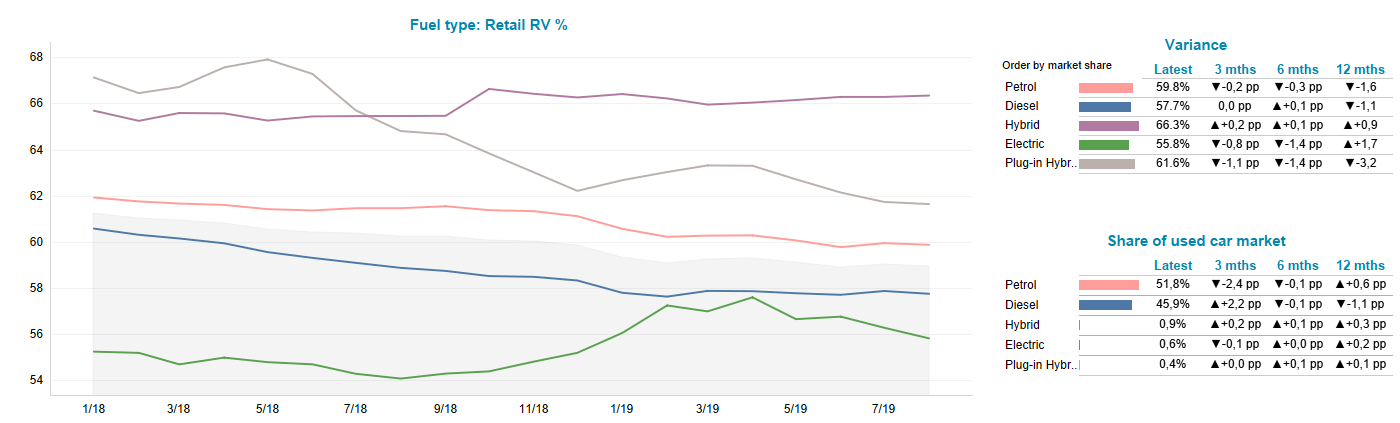

Benziner – Die Menge macht‘s

Die Benziner haben eine ähnlich bewegte, aber natürlich in ihrer Ausprägung andere Entwicklung hinter sich. Konnten sie ihr bereits vor der Dieselkrise anwachsendes Preisniveau in 2017 weiter ausbauen und 2018 oberhalb der Diesel verteidigen, gerieten sie spätestens seit Mitte letzten Jahres preislich insgesamt wieder stärker unter Druck. Maßgeblich bedingt durch die sowohl steigenden Mengen an Flottenrückläufern seit 2013 bis 2016 als auch die krisenbedingt sprunghaft angestiegenen Mengen an taktischen* Benzinerzulassungen. Mittlerweile müssen mehr als doppelt soviele meist nicht mehr als 12 Monate alte Benziner an den Gebrauchtkunden gebracht werden als entsprechende Diesel (Vorkrisenniveau ca. Faktor 1,3). Und das bei gleichzeitig anwachsender Gesamtmenge. Das bekommen mittlerweile vor allem die zweijährigen gebrauchten Benziner zu spüren, wodurch auch die klassischen drei- und vierjährigen Rückläufer in Mitleidenschaft gezogen werden und mit leicht rückläufigen Preisen und steigenden Standzeiten zu kämpfen haben.

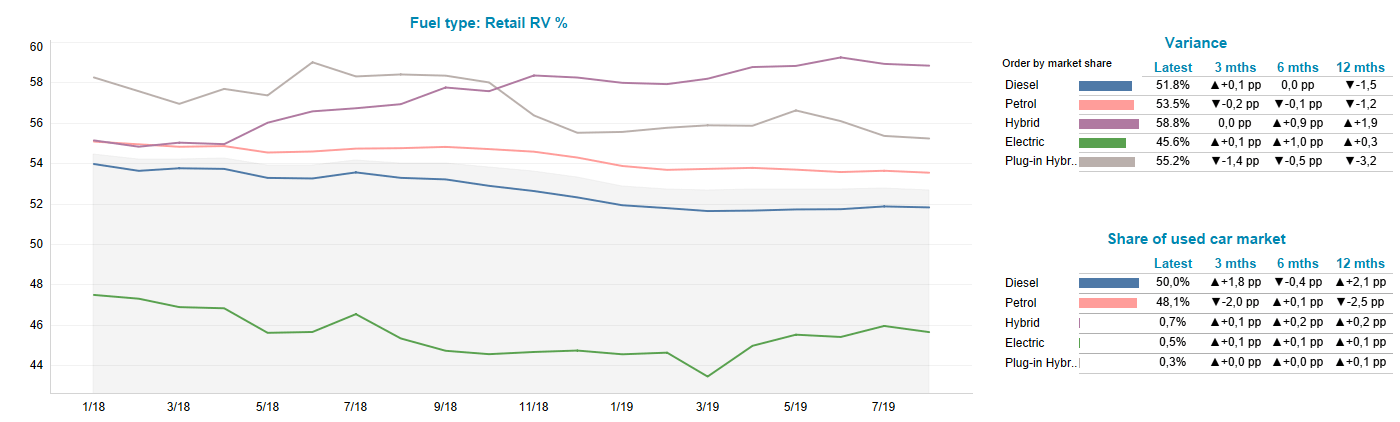

Vollhybrid – Zukunft mit Hindernissen

Als eigentliche Krisengewinner aus Restwertsicht erscheinen Vollhybride. Sie haben bis auf eine kleine Schwäche Ende 2017/Anfang 2018 durchgehend ihr durchschnittliches Preisniveau steigern können und liegen dieses Jahr weiter im Plus. Natürlich auch durch den zunehmenden Zulauf restwertstarker SUVs. Aber das Volumenwachstum der überwiegend asiatischen Modelle an Gebrauchten der unterschiedlichen Alterskategorien scheint vom Markt bisher gut aufgenommen worden zu sein, was die im Reigen der alternativen Antriebe mit Abstand niedrigsten Standzeiten belegen. Allerdings kann der momentan augenscheinlichste Vorteil gegenüber den übrigen „Elektrifizierten“ (Plug-Ins und batterieelektrische Modelle) auch zugleich eine Hypothek für die Zukunft sein. Denn der Erfolg von Vollhybriden dürfte bei den vom Umweltgedanken getriebenen Käufern nicht unerheblich durch die Unabhängigkeit von einer Ladeinfrastruktur beeinflusst sein. Der Umstieg ist bei diesen „steckerlosen“ Modellen eben für ehemalige Verbrennerfahrer denkbar einfach: Sie tanken wie bisher, ohne laden zu müssen! Allerdings haben deren „Geschwister“, die Plug-Ins auf dem Papier deutlich niedrigere Verbrauchs- und Emissionswerte, was bei zukünftigen Entscheidungen zu Fahreinschränkungen durchaus einen Unterschied zu Lasten der Vollhybride machen könnte. Aber solche Entscheidungen werden voraussichtlich erst vermehrt 2025-2030 wirksam, sodass Käufer heutiger dreijähriger und älterer Gebrauchte davon eher weniger betroffen sein werden. Einen Unterschied macht dies allerdings in jedem Fall beim sogenannten „Umweltbonus“ sowie der reduzierten Dienstwagensteuer, bei der die Vollhybride aufgrund ihrer Emissionen und geringeren rein elektrischen Reichweite das Nachsehen haben.

Elektrisch – Der Schub kommt aus der Steckdose

Bleiben – neben noch selteneren Antriebsarten – zur Betrachtung die bereits erwähnten Plug-In Hybride und batterieelektrische Modelle. Hier ist das Bild immer noch recht indifferent, was besonders durch die weiterhin geringen am Markt befindlichen Mengen und wenigen direkten Wettbewerber bestimmt ist. Das anfängliche Profitieren von der krisenbedingten Schwäche der Verbrenner ist allerdings überlagert von einer stärker ausgeprägten Lebenszyklusentwicklung, die sicher mit den Fortschritten in der (Batterie-)Technik einhergeht. Außerdem wirken auch hier die deutlich angewachsenen Flotten- und taktischen* Zulassungen. Letztere werden besonders bei den Elektrofahrzeugen im Gebrauchtwagen-Markt aktuell offenbar nicht mehr ausreichend absorbiert. Jedenfalls scheint ein nicht unerheblicher Anteil an Elektrofahrzeugen nach der Erstzulassung noch vor der Wiedervermarktung das Land zu verlassen und den übrigen Teil plagen relativ hohe durchschnittliche Standzeiten. Die staatlichen Kaufanreize für Neufahrzeuge wirken auf Gebrauchtkäufer aus Restwertsicht wenn überhaupt nur gering oder gar nicht bis kontraproduktiv. Die reduzierte Dienstwagensteuer ist für überwiegend privat gekaufte und genutzte Gebrauchtwagen uninteressant und Neuwagen-Kaufprämien größeren Umfangs – wie der Umweltbonus – wirken sich aufgrund ihrer Signalwirkung („günstig beim Neukauf“) in der Regel eher negativ auf Wiederverkaufspreise aus.

Verhalten optimistisch – Irgendwas ist immer

Zusammenfassend ist der GW-Markt in Stück und Preisniveau in Summe stabil mit leicht rückläufiger Tendenz bei wachsendem Anteil an sehr jungen Fahrzeugen. Gemeinsam mit den angekündigten weniger optimistischen Wirtschaftswachstumsdaten und den stabilen bis steigenden Mengen durch „Gebrauchtwagenproduzenten“ wie Flotte und taktischen* Zulassungen, ergibt sich ein etwas getrübter Ausblick auf den Rest des Jahres. Wir beobachten zudem ein stetiges Anwachsen des Autovermietanteils, der die Handelszulassungen als Kanal teilweise zu substituieren scheint. Außerdem ist eine Tendenz zu sogenannten taktischen gewerblichen Zulassungen wahrnehmbar, die in der Statistik als Firmenfahrzeuge auftauchen, aber mit sehr kurzen Haltedauern wiederum als gut subventionierte sehr junge Gebrauchte am Markt erscheinen. Per Juli sind zudem die taktischen Zulassungen auf einem saison-unüblichen Absolutniveau. Dies weckt im Zusammenhang mit der bevorstehenden Euro 6d-Temp-EVAP-Pflicht Erinnerungen an die WLTP-bedingten Marktverzerrungen des vergangenen Jahres.

Einen Hoffnungsschimmer bieten da eher weiche Faktoren wie beispielsweise die abschwächende Dieseldiskussion, Hardware-Nachrüstungsfreigaben oder positive Nachrichten zum verstärkten Ausbau der Ladeinfrastruktur.

Aber wer hat behauptet, dass 2019 einfach wird…?

* Summe aus Hersteller-, Handels- und Vermietzulassungen

Schließen

Schließen